หลายคนที่ไปฝากเงินที่แบงค์ด้วยตัวเองบ่อยๆ คงจะเคยชินกับการที่พนักงานแบงค์ ชวนให้เราทำประกันแบบออมเงิน โดยอธิบายให้เห็นว่า ได้ผลตอบแทนดี ได้รับเงินคืนทุกปี อีกทั้งยังได้รับความคุ้มครองหากเสียชีวิต ซึ่งผลิตภัณฑ์ที่แบงค์ทั้งหลายนำมาเสนอในรูปแบบนี้ก็จะคล้ายๆกัน ยกตัวอย่างเช่น

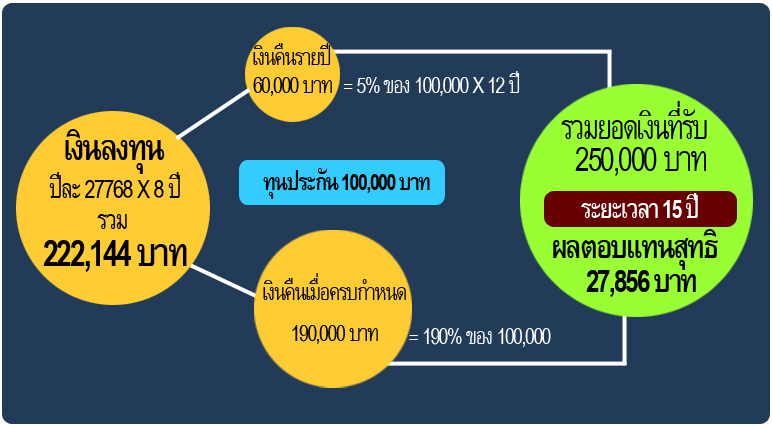

ฝาก 8 ปี คุ้มครอง 15 ปี

สมมุติว่าฝาก ปีละ 27,768 บาท

ทุนประกัน 100,000 บาท

รวมเงินต้นที่ต้องฝากใน 8 ปี คือ 222,144 บาท

ตั้งแต่ปีที่ 3 – 14 จะได้รับเงินคืน 5% ของทุนประกัน (1แสน) คือ ปีละ 5,000 บาท

เมื่อครบกำหนด (หลังจากปีที่ 15) ได้เงินคืน 190% ของทุนประกัน คือ 190,000 บาท

สังเกตดีๆว่า เงินที่ได้คืนเมื่อครบกำหนด นอกจากจะไม่เท่ากับจำนวนเงินต้น ที่เราฝากไปทั้งหมด คือ 222144 บาท แล้วยังน้อยกว่าอีกด้วย เพราะส่วนหนึ่งคือ เงินประกัน

นั่นคือเหตุผลที่ คนขายประกันที่แบงค์ เขาไม่เรียกเงินที่ให้ปีละ 5000 ว่าดอกเบี้ย หรือ ปันผล แต่กลับเรียกมันว่า “เงินคืน”

เพราะส่วนหนึ่ง มันก็คือ เงินต้น นั่นเอง

แต่คนส่วนใหญ่อาจไม่เข้าใจ โดยเฉพาะผู้สูงอายุที่จะงงๆกับตัวเลข คิดตามไม่ทัน ก็จะเผลอถูกทำให้เข้าใจผิดไปว่า ฝากเงินแค่ปีละไม่ถึงสามหมื่น แต่ได้ผลตอบแทนกลับมาปีนึงตั้ง 5000 บาท โอ้โห…มันเยอะเหลือเชื่อ

นั่นนะสิ มันเหลือเชื่อ แล้วจะเชื่อได้ยังไง แต่คนก็หลงเข้าใจผิดกันเยอะ !!!

รวมเงินทั้งหมดที่เราได้เมื่อครบกำหนด หลังจากปีที่ 15 คือ (5000 X 12) + 190,000 = 250,000 บาท

คิดเป็น ‘ผลตอบแทนจากการทำประกัน 15 ปี’ คือ 250,000-222,144 = 27,856 บาท

แต่ถ้าเราไม่ทำประกันแบบออมเงิน แล้วเอาเงินนี้มาลงทุนอย่างอื่น

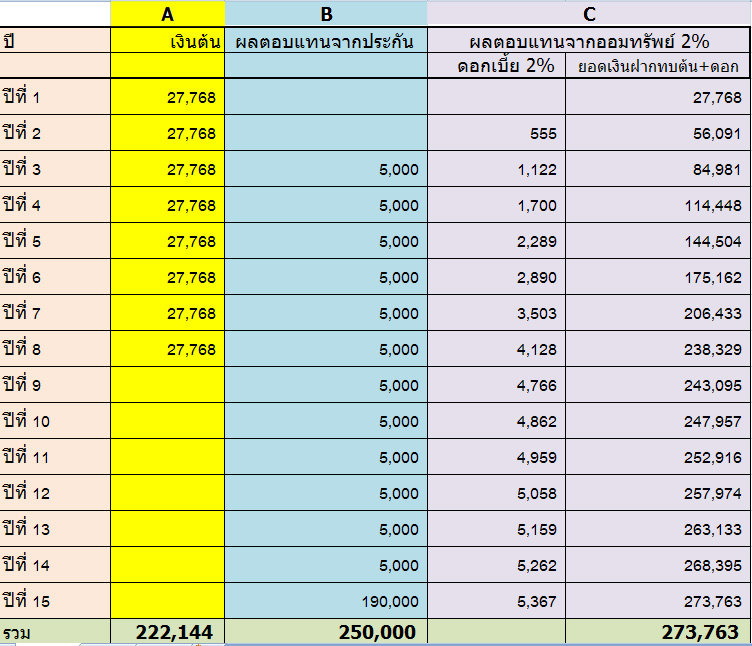

โดยเปรียบเทียบกับการออม (หรือลงทุนอย่างอื่น ซึ่งไม่มีความเสี่ยงมากระทบกับเงินต้น) ที่ให้อัตราผลตอบแทนเป็นดอกเบี้ยขั้นต่ำ 2% ต่อปี และทบต้นไปเรื่อยๆ

ลองเปรียบเทียบดูว่า อะไรจะคุ้มกว่ากัน

จากตารางนี้จะเห็นว่า การลงทุนในจำนวนเงินที่เท่ากัน คือ 222,144 บาท ในระยะเวลา 15 ปี

ถ้าเป็นการทำประกันแบบออมเงิน จะได้กำไร = 27,856 บาท

ในขณะที่การลงทุนให้ผลตอบแทน 2%แบบทบต้น จะได้กำไร = 51,620 บาท

ซึ่งมากกว่ากำไรจากการทำประกันแบบออมถึง 185% หรือพูดง่ายๆคือ เกือบ 2 เท่า

คุณสามารถนำบัญชีเงินฝากไปค้ำประกันสำหรับการกู้ยืมหรือทำธุรกรรมได้ แต่กรมธรรม์ประกันชีวิตนั้น จะนำไปค้ำประกันเงินกู้ไม่ได้

และในทางกลับกัน การเก็บเงิน ก็มีความเสี่ยงถ้าดอกเบี้ยลดลง และที่สำคัญคือ ถ้าคุณยังฝากไม่ถึงแสน ก็ไม่มีใครมาชดเชยอะไรให้ ในขณะที่การทำประกันนั้น หากบังเอิญคุณตายก่อนที่จะฝากเงินได้เท่าทุนประกัน เช่น ฝากไปสัก 3 ปี เกิดตายกะทันหัน เพิ่งจ่ายไปราว 7 หมื่นกว่าบาท แต่ทุนประกันของคุณคือ 1แสนบาท คุณก็จะได้รับความคุ้มครอง 1แสน แต่ถ้าหากคุณตายหลังจากที่คุณฝากไปเกินแสนเยอะๆแล้ว ความคุ้มครองหรือทุนประกันนั้นก็ไม่มีความหมายอะไรนัก เพราะผู้รับประโยชน์ของคุณคงเลือกที่จะเคลมยอดเงินที่คุณฝากไปออกมา มากกว่าเคลมเอาทุนประกันซึ่งเป็นตัวเลขที่น้อยกว่า

ก่อนอื่น คุณต้องเข้าใจว่า การประกัน ก็คือเงินที่จ่าย (ทิ้ง) เพื่อป้องกันความเสี่ยง

การที่แบงค์เขาเอา การประกันชีวิต มารวมกับ การออมเงิน ก็เพื่อให้คนรู้สึกว่า ไม่ได้จ่ายเงินทิ้งไปฟรีๆ (ในกรณีที่ไม่ตาย และไม่ได้ประโยชน์จากประกันชีวิตเลย) แต่ยังชื่นใจที่ได้ผลตอบแทนนิดหน่อย จากการออมที่พ่วงเข้ามา โดยแบงค์ก็ได้ประโยชน์เต็มๆ เพราะเขาได้เงินจากเราไปเข้าแบงค์ ในต้นทุนที่ต่ำมาก แต่ในส่วนของประกัน ถ้าเราไม่ตาย ก็เหมือนเอาเงินไปให้เขาฟรีๆ ประดุจการพนันขันต่อที่มีเงินค่าความตายเป็นเดิมพัน

แต่ทั้งนี้ก็ไม่ได้หมายความว่า การออมเงินแบบประกันจะเป็นสิ่งเลวร้าย เพราะถ้ามันเลวนัก เขาก็คงขายไม่ได้หรอก จริงไหม

การออมเงินแบบประกัน มีประโยชน์ถ้า

1. คุณต้องการนำตัวเลขที่จ่ายประกันไปขอลดหย่อนภาษี

2. ป้องกันความเสี่ยงจากความไม่แน่นอนของการลงทุนและดอกเบี้ยที่อาจลดลงในอนาคต

3. ป้องกันความเสี่ยงจากการสูญเสียชีวิตหรือทุพลภาพ

ดังนั้น หากคุณไปแบงค์คราวหน้า แล้วพนักงานแบงค์มาชวนคุณทำประกันแบบนี้ ก็ลองพิจารณาดูว่า มันใช่ ในสิ่งที่คุณต้องการหรือไม่

ถ้าคุณมีการลงทุนอื่นที่ดีกว่า ได้ประโยชน์มากกว่า ไม่ต้องการเอาเงินประกันไปลดหย่อนภาษี หรือไม่จำเป็นต้องดูแลใครถ้าเกิดเหตุไม่คาดฝันกับชีวิต ก็ไม่ต้องทำ

แต่ถ้าประโยชน์จากประกัน ตอบโจทย์ชีวิตคุณ ก็ทำซะ … เก็บเงินไว้ ถึงจะได้ผลตอบแทนน้อยหน่อย ก็ดีกว่าเอาไปใช้ฟุ่มเฟือย…จริงไหม